ფიზიკური პირის ქონების გადასახადი

ადვოკატი / Advokati | lawyer / iuristi / ადვოკატის ნომერი / ადვოკატი / სტატიები / მეწარმეთა შესახებ“ საქართველოს ახალი კანონი / საგადასახადო ადვოკატი 599505578 / ქონებრივი დავები / ქართველი ემიგრანტების ადვოკატი საქართველოში

საქართველოს ფინანსთა მინისტრის ბრძანება №176

ქონების გადასახადის გამოანგარიშებისა და გადახდის წესის შესახებ ინსტრუქციის დამტკიცების თაობაზე

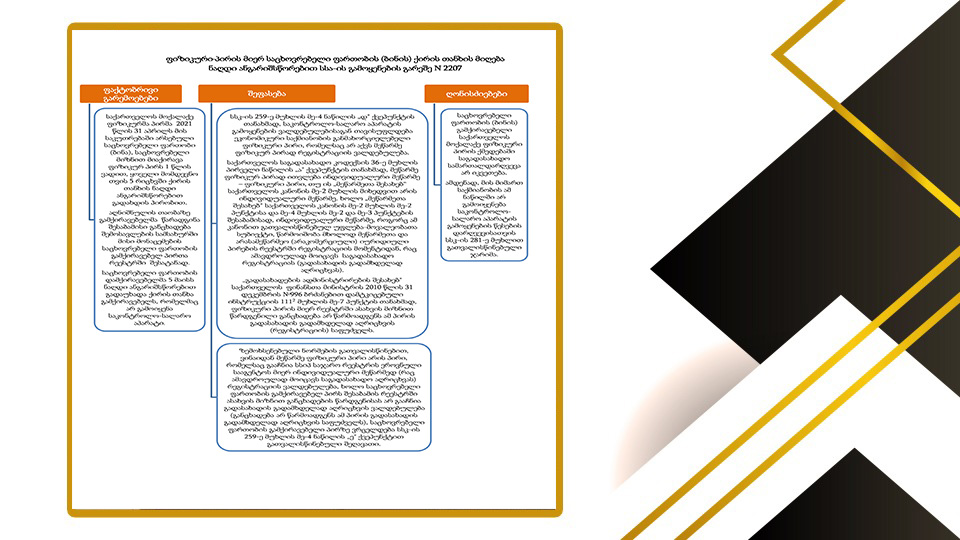

მუხლი 6. ფიზიკური პირის მიერ უძრავ ქონებაზე (გარდა მიწისა), რომელიც არ გამოიყენება ეკონომიკური საქმიანობისათვის, ქონების გადასახადის გამოანგარიშებისა და გადახდის წესი

1. ფიზიკური პირის საკუთრებაში არსებულ უძრავ ქონებაზე (შენობა-ნაგებობები ან მათი ნაწილი, გარდა სამეწარმეო საქმიანობისათვის გამოყენებული, აგრეთვე იჯარით, ქირით, უზუფრუქტით ან სხვა ამგვარი სახის ხელშეკრულებით გაცემული ქონებისა) გადასახადის წლიური განაკვეთი დიფერენცირებულია გადასახადის გადამხდელი ფიზიკური პირის ოჯახის წევრების მიერ საგადასახადო წლის წინა წლის განმავლობაში მიღებული შემოსავლების მიხედვით და განისაზღვრება შემდეგი ოდენობით:

ა) 60 000 ლარამდე შემოსავლის მქონე ოჯახებისათვის – უძრავი ქონების საბაზრო ღირებულების არანაკლებ 0,05 პროცენტისა და არა უმეტეს 0,2 პროცენტისა;

ბ) 60 000 ლარიდან 100 000 ლარამდე შემოსავლის მქონე ოჯახებისათვის – უძრავი ქონების საბაზრო ღირებულების არანაკლებ 0,2 პროცენტისა და არა უმეტეს 0,4 პროცენტისა;

გ) 100 000 ლარი და მეტი შემოსავლის მქონე ოჯახებისათვის – უძრავი ქონების საბაზრო ღირებულების არანაკლებ 0,4 პროცენტისა და არა უმეტეს 0,8 პროცენტისა.

2. ამ მუხლის მიზნებისათვის:

ა) ქონების საბაზრო ღირებულება განისაზღვრება საქართველოს საგადასახადო კოდექსის 22-ე მუხლის მე-6 ნაწილის მიხედვით, შესაბამისი ქონების ადგილმდებარეობისა და შესაძლო სარეალიზაციო ფასის გათვალისწინებით. საბაზრო ფასის განსაზღვრისას გამოიყენება ქონების საბაზრო ფასების შესახებ ინფორმაციის ოფიციალური წყაროები, აღმასრულებელი ხელისუფლების შესაბამისი ორგანოების საინფორმაციო ბაზა, გადასახადის გადამხდელთა მიერ მიწოდებული ინფორმაცია (ნასყიდობის ფასი, აუდიტორის დასკვნა და სხვა სარწმუნო ინფორმაცია);

ბ) ფიზიკური პირის ოჯახის მიერ კალენდარული წლის განმავლობაში მიღებულ შემოსავლებში შეიტანება ყველა შემოსავალი (სარგებელი) საგადასახადო შეღავათების გათვალისწინების გარეშე, მათ შორის:

ბ.ა) ხელფასის სახით მიღებული შემოსავალი, გარდა დაქირავებულისათვის გადახდილი სამივლინებო ხარჯების ანაზღაურება საქართველოს ფინანსთა სამინისტროს მიერ განსაზღვრული ნორმის ფარგლებში;

ბ.ბ) ეკონომიკური საქმიანობით მიღებული დასაბეგრი შემოსავალი, რომლებიც დაკავშირებული არ არის დაქირავებით მუშაობასთან;

ბ.გ) ნებისმიერი შემოსავალი (სარგებელი), რომლებიც არ არის დაკავშირებული დაქირავებით მუშაობასთან და ეკონომიკურ საქმიანობასთან.

3. ამ მუხლის მე-2 პუნქტით განსაზღვრულ შემოსავლებში არ გაითვალისწინება ოჯახის წევრებისაგან მემკვიდრეობით, ჩუქებით ან განქორწინების საფუძველზე მიღებული ქონების ღირებულება.

4. ფიზიკური პირის და მისი ოჯახის წევრების შემოსავლების მოცულობების განსაზღვრისას გამოიყენება შემოსავლების მიღების საკასო მეთოდი.

5. ამ მუხლის მიხედვით განსაზღვრულ დაბეგვრის ობიექტზე, ქონების გადასახადს შესაბამის ტერიტორიაზე მოქმედი განაკვეთების მიხედვით გამოიანგარიშებს საგადასახადო ორგანო, ამ მიზნით:

ა) გადასახადის გადამხდელი (გარდა ,,საჯარო სამსახურში ინტერესთა შეუთავსებლობისა და კორუფციის შესახებ“ საქართველოს კანონით გათვალისწინებული თანამდებობის პირებისა და ,,საჯარო სამსახურის შესახებ“ საქართველოს კანონით განსაზღვრული საჯარო მოსამსახურეებისა) ვალდებულია საგადასახადო ორგანოში საგადასახადო წლის 1 მაისამდე წარადგინოს ქონების გადასახადის წლიური დეკლარაცია და მასში ასახოს მხოლოდ დასაბეგრი ქონების დასახელება და აღწერილობა, უძრავი ქონების ღირებულება და შეღავათი (დანართი №3);

ბ) საგადასახადო ორგანო, ,,საჯარო სამსახურში ინტერესთა შეუთავსებლობისა და კორუფციის შესახებ“ საქართველოს კანონით გათვალისწინებული თანამდებობის პირებისა და ,,საჯარო სამსახურის შესახებ“ საქართველოს კანონით განსაზღვრული საჯარო მოსამსახურეებისათვის, ქონების გადასახადს განსაზღვრავს ,,თანამდებობის პირთა ქონებრივი მდგომარეობისა და საფინანსო დეკლარაციების“ და ,,საჯარო მოსამსახურეთა თავისი და ოჯახის წევრთა შემოსავლებისა ქონებრივი მდგომარეობის დეკლარაციების“ მონაცემების საფუძველზე. ამასთან, თუ დასახელებული პირებისათვის საგადასახადო კანონმდებლობით ქონების გადასახადში გათვალისწინებულია შეღავათი, მაშინ მათ დეკლარაციაში უნდა მიუთითონ აღნიშნულის შესახებ.

6. გადასახადის გადამხდელის მიერ ქონების გადასახადის წლიური დეკლარაცია საგადასახადო ინსპექციას წარედგინება საგადასახადო აღრიცხვის ადგილის მიხედვით, მისი არარსებობის შემთხვევაში – საცხოვრებელი ადგილის მიხედვით, ხოლო ზემოაღნიშნულთა არარსებობის შემთხვევაში – უძრავი ქონების ადგილმდებარეობის მიხედვით.

მაგალითი 1

გიორგის, რომელიც ცხოვრობს ქ. გორში, საკუთრებაში აქვს საცხოვრებელი სახლი და აგარაკი. გიორგის ოჯახი შესდგება 5 წევრისაგან: პენსიონერი დედა, მეუღლე და 2 შვილი. 2006 წლის განმავლობაში გიორგის მეუღლეს, რომელიც პედაგოგია, ხელ-ფასის სახით დაერიცხა და მიიღო 1500 ლარი; დედამ პენსიის სახით მიიღო 280 ლარი; თავად გიორგიმ, რომელიც ადვოკატია, საადვოკატო საქმიანობიდან მიიღო დასაბეგრი შემოსავალი (ერთობლივი შემოსავალი შემცირებული საგადასახადო კოდექსით გათვალისწინებული გამოქვითვებით შეღავათების გარეშე) 31000 ლარი; ამავე წელს გიორგიმ 30000 ლარად გაყიდა აგარაკი, რომელიც 2001 წელს ნაყიდი ჰქონდა 20000 ლარად.

მოცემულ შემთხვევაში, ქონების გადასახადით დაბეგვრის მიზნებისათვის გიორგის ოჯახის შემოსავალი 2006 წლისათვის იქნება 42780 ლარი (1500+ 280+31000+10000). შესაბამისად, ვინაიდან ოჯახის წლიურმა შემოსავალმა გადააჭარბა 40 000 ლარს, აღნიშნული პირი, როგორც ქონების მესაკუთრე, ვალდებულია 2007 წლის 1 მაისამდე ქონების გადასახადის დეკლარაცია წარადგინოს ქ. გორის საგადასახადო ინსპექციაში. ამასთანავე, თუ დასახელებულ ოჯახის სხვა წევრთა საკუთრებაში ირიცხება უძრავი ქონება, მაშინ ისინიც ვალდებულნი არიან 2007 წლის 1 მაისამდე წარადგინონ ქონების გადასახადის დეკლარაციები.

7. თუ ოჯახის ორ და ორზე მეტ წევრს აქვს ამ მუხლის პირველი პუნქტით განსაზღვრული დაბეგვრის ობიექტი, ამ პირთაგან ნებისმიერ სრულწლოვან ფიზიკურ პირს უფლება აქვს წარადგინოს ქონების გადასახადის ერთიანი (საოჯახო) წლიური დეკლარაცია (დანართი №3), რომელშიც აისახება როგორც ამ პირის, ასევე ოჯახის სხვა წევრების დაბეგვრის ობიექტები. ამ შემთხვევაში დეკლარაციის წარმდგენ პირს, ოჯახის სხვა წევრებთან მიმართებით, ქონების გადასახადში საგადასახადო ვალდებულების შესრულების მიზნით ენიჭება გადასახადის გადამხდელის წარმომადგენლის უფლებამოსილება. მოცემულ შემთხვევაში ითვლება, რომ ოჯახის სხვა წევრმაც (წევრებმაც) შეასრულა (შეასრულეს) ქონების გადასახადის მიხედვით საგადასახადო ანგარიშგების ვალდებულება. ამასთანავე, დეკლარაციაზე სავალდებულოა ოჯახის ამ წევრ(ებ)ის ხელის მოწერა.

8. თუ ,,საჯარო სამსახურში ინტერესთა შეუთავსებლობისა და კორუფციის შესახებ“ საქართველოს კანონით გათვალისწინებული თანამდებობის პირის, აგრეთვე ,,საჯარო სამსახურის შესახებ“ საქართველოს კანონით განსაზღვრული საჯარო მოსამსახურის ოჯახის სხვა წევრებს გააჩნიათ ქონების გადასახადით დასაბეგრი დამოუკიდებელი ობიექტი და თანამდებობის პირი (საჯარო მოსამსახურე) გადაწყვეტს, რომ მის მიერ წარდგენილ ქონებრივი მდგომარეობისა და საფინანსო დეკლარაციებს დაბეგვრის მიზნებისათვის მიეცეს ერთიანი საოჯახოს სტატუსი, მაშინ დეკლარაციაზე სავალდებულოა ოჯახის ამ წევრ(ებ)ის ხელის მოწერა.

9. ამ მუხლით განსაზღვრულ დაბეგვრის ობიექტზე ფიზიკურ პირს უფლება აქვს არ წარადგინოს დეკლარაცია, თუ:

ა) საგადასახადო წლის წინა წელს ფიზიკური პირის ოჯახის შემოსავალები 40 000 ათას ლარს არ აღემატება, აგრეთვე, თუ მას საკუთრებაში არ გააჩნია ამ მუხლით გათვალისწინებული ქონების გადასახადით დაბეგვრის ობიექტი;

ბ) საანგარიშო წლის წინა პერიოდის მიხედვით ქონების გადასახადის დეკლარაცია წარდგენილია ან დარიცხულია საგადასახადო ორგანოს მიერ და მომდევნო საანგარიშო პერიოდების მიხედვით არ ხდება დაბეგვრის ობიექტის რაოდენობრივი და ხარისხობრივი ცვლილება. ამ შემთხვევაში ითვლება, რომ გადასახადის გადამხდელმა განახორციელა საგადასახადო ანგარიშგება, ხოლო საგადასახადო ორგანომ გადამხდელს წარუდგინა ,,საგადასახადო მოთხოვნა“, რომლის მიხედვითაც საგადასახადო ვალდებულება შესაბამისი პერიოდის მიხედვით ბოლო დეკლარირებულის (დარიცხულის) ტოლია. ამასთანავე, თუ დეკლარირება შემდგომში განხორციელდება აღნიშნული პერიოდების მიხედვით, იგი ჩაითვლება შესწორებულ დეკლარაციად.

10. საგადასახადო ინსპექცია, ფიზიკური პირის მიერ ამ მუხლის მე-5 პუნქტში ასახული მონაცემების საფუძველზე გაიანგარიშებს და საგადასახადო წლის 1 ივლისამდე გადასახადის გადამხდელს წარუდგენს ,,საგადასახადო მოთხოვნას“ ქონების გადასახადის მიხედვით დარიცხული საგადასახადო ვალდებულების შესახებ.

11. თუ ქონების გადასახადის გადამხდელი ფლობს ქონებას, რომელიც განთავსებულია ადგილობრივი თვითმმართველობის რამდენიმე სუბიექტის ტერიტორიაზე, მაშინ გადასახადის გადამხდელის მიერ ქონების გადასახადის დეკლარირება და გადახდა ხდება საგადასახადო აღრიცხვის ადგილის მიხედვით, მისი არარსებობის შემთხვევაში – საცხოვრებელი ადგილის მიხედვით, ხოლო ზემოაღნიშნულთა არარსებობის შემთხვევაში დასაბეგრი ქონების ადგილმდებარეობის მიხედვით. ასეთ შემთხვევაში, საგადასახადო ინსპექცია დასაბეგრი ქონების ადგილმდებარეობის მიხედვით ბიუჯეტის კუთვნილი თანხის გათვალისწინებით განახორციე-ლებს დასაბეგრ ობიექტზე ქონების გადასახადის გაანგარიშებას და მის გადახდევინებას.

მაგალითი 2

ფიზიკურ პირს, რომლის საცხოვრებელი ადგილი ქ. ბათუმია, საკუთრებაში გააჩნია უძრავი ქონება როგორც ქ.ბათუმში, ასევე ქ. ქუთაისსა და ქ. თბილისში. პირის ოჯახის წევრთა შემოსავალმა 2006 წელს 40.0 ათას ლარს გადააჭარბა.

მოცემულ შემთხვევაში, ფიზიკური პირი ვალდებულია ქ. ბათუმის საგადასახადო ინსპექციაში 2007 წლის 1 მაისამდე წარადგინოს ქონების გადასახადის წლიური დეკლარაცია. დეკლარაციაში უნდა აისახოს აგრეთვე ქ. ქუთაისის და ქ.თბილისის ტერიტორიაზე პირის საკუთრებაში არსებულ ქონებაზე მონაცემები. ამასთან, ბათუმის საგადასახადო ინსპექცია ვალდებულია წარდგენილი მონაცემების საფუძველზე გაიანგარიშოს და სამივე ბიუჯეტის სასარგებლოდ (იგულისხმება ქ. ბათუმის, ქ. ქუთაისის და ქ. თბილისის ადგილობრივი ბიუჯეტები) განახორციელოს ქონების გადასახადის გადახდევინება.

მაგალითი 3

არარეზიდენტ ფიზიკურ პირს, რომლის საცხოვრებელ ადგილს ქ. მოსკოვი წარმოადგენს, საკუთრებაში გააჩნია უძრავი ქონება ქ. ბათუმში.

მოცემულ შემთხვევაში, აღნიშნული პირი ვალდებულია ქონების გადასახადის წლიური დეკლარაცია წარადგინოს საქართველოს ტერიტორიაზე არარეზიდენტი ფიზიკური პირის საკუთრებაში არსებული უძრავი ქონების ადგილმდებარეობის მიხედვით, ქ. ბათუმის საგადასახადო ინსპექციაში.

მაგალითი 4

მეწარმე ფიზიკური პირი საგადასახადო აღრიცხვაზე იმყოფება ქ. რუსთავში. მისი ოჯახის წლიურმა შემოსავალმა 2006 წელს შეადგინა 41 ათასი ლარი. აღნიშნულ პირს საკუთრებაში აქვს (გარდა ეკონომიკური საქმიანობისათვის გამოყენებული უძრავი ქონებისა) უძრავი ქონება ქ. თბილისსა და ქ. რუსთავში.

მოცემულ შემთხვევაში, მეწარმე ფიზიკური პირი ვალდებულია საგადასახადო აღრიცხვის მიხედვით ქ. რუსთავის საგადასახადო ინსპექციაში 2007 წლის 1 მაისამდე წარადგინოს ქონების გადასახადის წლიური დეკლარაცია, რომელშიც უნდა აისახოს ქ. რუსთავის და ქ. თბილისის ტერიტორიაზე ამ პირის საკუთრებაში არსებული უძრავი ქონების მონაცემები. თავის მხრივ, აღნიშნულის საფუძველზე ქ. რუსთავის საგადასახადო ინსპექცია როგორც ქ. რუსთავის, ისე ქ. თბილისის ბიუჯეტების სასარგებლოდ განახორციელებს გადამხდელის მიერ ქონების გადასახადის გადახდევინებას.

12. ფიზიკური პირი, უძრავ ქონებაზე (გარდა ეკონომიკური საქმიანობისათვის გამოყენებული უძრავი ქონებისა) ქონების გადასახადს იხდის არა უგვიანეს საგადასახადო წლის 15 ნოემბრისა.

13. თუ გადასახადით დასაბეგრი უძრავი ქონება (შენობა-ნაგებობები ან მათი ნაწილი) შეძენილი, რეალიზებული (გასხვისებული ან განადგურებული) ან შეძენილი და რეალიზებული (გასხვისებული ან განადგურებული) იქნა კალენდარული წლის დაწყების შემდეგ, ამ წელს საგადასახადო პერიოდი ამ ქონებაზე განისაზღვრება გადამხდელის საკუთრებაში ქონების ყოფნის დროის პროპორციულად. ამასთან, თუ ქონება შეძენილია თვის პირველ ნახევარში ან რეალიზებულია თვის მეორე ნახევარში, მაშინ გადასახადის გაანგარიშებისას შეძენის და რეალიზების თვეები ჩაითვლება სრულ თვეებად.

მაგალითი 5

ფიზიკურმა პირმა მის საკუთრებაში მყოფი უძრავი ქონება (საცხოვრებელი სახლი) გაასხვისა 2007 წლის 12 თებერვალს და ამავე წლის 18 აპრილს შეიძინა სხვა ბინა.

მოცემულ შემთხვევაში აღნიშნულ პირს, როგორც უძრავი ქონების გადასახადის გადამხდელს, 2007 წლის 1 მაისამდე საგადასახადო ორგანოში წარსადგენი დეკლარაციის მიხედვით, ქონების გადასახადი გასხვისებულ საცხოვრებელ სახლზე გადახდება ერთ თვეზე – იანვარზე გაანგარიშებით, ხოლო შეძენილ ქონებაზე – 8 თვეზე (მაისი-დეკემბერი) გაანგარიშებით.

კონსულტაციისთვის დაგვიკავშირდით

საქართველოში

საქართველოში  598 419 416

598 419 416

თბილისი, ალ.ყაზბეგის №47 (მეტრო დელისი)

თბილისი, გურამიშვილის N23 ა (მეტრო ღრმაღელე)

იტალიაში ქართველი ოპერატორი

იტალიაში ქართველი ოპერატორი  351 5 47 00 47

351 5 47 00 47

Italia, Bari, Piazza Nicola Balenzano, 12 A

მსგავსი სიახლეები

fizikuri piri, fizikuri piris qoneba, qonebis gadasaxadi, dasabegri qoneba, shemosavlis shetana, sargebeli, qonebis gadasaxadis deklaracia, ფიზიკური პირი, ფიზიკური პირის ქონება, ქონების გადასახადი, დასაბეგრი ქონება, შემოსავლის შეტანა, სარგებელი, ქონების გ

საქართველოს ფინანსთა მინისტრის ბრძანება №176

ქონების გადასახადის გამოანგარიშებისა და გადახდის წესის შესახებ ინსტრუქციის დამტკიცების თაობაზე

მუხლი 6. ფიზიკური პირის მიერ უძრავ ქონებაზე (გარდა მიწისა), რომელიც არ გამოიყენება ეკონომიკური საქმიანობისათვის, ქონების გადასახადის გამოანგარიშებისა და გადახდის წესი

1. ფიზიკური პირის საკუთრებაში არსებულ უძრავ ქონებაზე (შენობა-ნაგებობები ან მათი ნაწილი, გარდა სამეწარმეო საქმიანობისათვის გამოყენებული, აგრეთვე იჯარით, ქირით, უზუფრუქტით ან სხვა ამგვარი სახის ხელშეკრულებით გაცემული ქონებისა) გადასახადის წლიური განაკვეთი დიფერენცირებულია გადასახადის გადამხდელი ფიზიკური პირის ოჯახის წევრების მიერ საგადასახადო წლის წინა წლის განმავლობაში მიღებული შემოსავლების მიხედვით და განისაზღვრება შემდეგი ოდენობით:

ა) 60 000 ლარამდე შემოსავლის მქონე ოჯახებისათვის – უძრავი ქონების საბაზრო ღირებულების არანაკლებ 0,05 პროცენტისა და არა უმეტეს 0,2 პროცენტისა;

ბ) 60 000 ლარიდან 100 000 ლარამდე შემოსავლის მქონე ოჯახებისათვის – უძრავი ქონების საბაზრო ღირებულების არანაკლებ 0,2 პროცენტისა და არა უმეტეს 0,4 პროცენტისა;

გ) 100 000 ლარი და მეტი შემოსავლის მქონე ოჯახებისათვის – უძრავი ქონების საბაზრო ღირებულების არანაკლებ 0,4 პროცენტისა და არა უმეტეს 0,8 პროცენტისა.

2. ამ მუხლის მიზნებისათვის:

ა) ქონების საბაზრო ღირებულება განისაზღვრება საქართველოს საგადასახადო კოდექსის 22-ე მუხლის მე-6 ნაწილის მიხედვით, შესაბამისი ქონების ადგილმდებარეობისა და შესაძლო სარეალიზაციო ფასის გათვალისწინებით. საბაზრო ფასის განსაზღვრისას გამოიყენება ქონების საბაზრო ფასების შესახებ ინფორმაციის ოფიციალური წყაროები, აღმასრულებელი ხელისუფლების შესაბამისი ორგანოების საინფორმაციო ბაზა, გადასახადის გადამხდელთა მიერ მიწოდებული ინფორმაცია (ნასყიდობის ფასი, აუდიტორის დასკვნა და სხვა სარწმუნო ინფორმაცია);

ბ) ფიზიკური პირის ოჯახის მიერ კალენდარული წლის განმავლობაში მიღებულ შემოსავლებში შეიტანება ყველა შემოსავალი (სარგებელი) საგადასახადო შეღავათების გათვალისწინების გარეშე, მათ შორის:

ბ.ა) ხელფასის სახით მიღებული შემოსავალი, გარდა დაქირავებულისათვის გადახდილი სამივლინებო ხარჯების ანაზღაურება საქართველოს ფინანსთა სამინისტროს მიერ განსაზღვრული ნორმის ფარგლებში;

ბ.ბ) ეკონომიკური საქმიანობით მიღებული დასაბეგრი შემოსავალი, რომლებიც დაკავშირებული არ არის დაქირავებით მუშაობასთან;

ბ.გ) ნებისმიერი შემოსავალი (სარგებელი), რომლებიც არ არის დაკავშირებული დაქირავებით მუშაობასთან და ეკონომიკურ საქმიანობასთან.

3. ამ მუხლის მე-2 პუნქტით განსაზღვრულ შემოსავლებში არ გაითვალისწინება ოჯახის წევრებისაგან მემკვიდრეობით, ჩუქებით ან განქორწინების საფუძველზე მიღებული ქონების ღირებულება.

4. ფიზიკური პირის და მისი ოჯახის წევრების შემოსავლების მოცულობების განსაზღვრისას გამოიყენება შემოსავლების მიღების საკასო მეთოდი.

5. ამ მუხლის მიხედვით განსაზღვრულ დაბეგვრის ობიექტზე, ქონების გადასახადს შესაბამის ტერიტორიაზე მოქმედი განაკვეთების მიხედვით გამოიანგარიშებს საგადასახადო ორგანო, ამ მიზნით:

ა) გადასახადის გადამხდელი (გარდა ,,საჯარო სამსახურში ინტერესთა შეუთავსებლობისა და კორუფციის შესახებ“ საქართველოს კანონით გათვალისწინებული თანამდებობის პირებისა და ,,საჯარო სამსახურის შესახებ“ საქართველოს კანონით განსაზღვრული საჯარო მოსამსახურეებისა) ვალდებულია საგადასახადო ორგანოში საგადასახადო წლის 1 მაისამდე წარადგინოს ქონების გადასახადის წლიური დეკლარაცია და მასში ასახოს მხოლოდ დასაბეგრი ქონების დასახელება და აღწერილობა, უძრავი ქონების ღირებულება და შეღავათი (დანართი №3);

ბ) საგადასახადო ორგანო, ,,საჯარო სამსახურში ინტერესთა შეუთავსებლობისა და კორუფციის შესახებ“ საქართველოს კანონით გათვალისწინებული თანამდებობის პირებისა და ,,საჯარო სამსახურის შესახებ“ საქართველოს კანონით განსაზღვრული საჯარო მოსამსახურეებისათვის, ქონების გადასახადს განსაზღვრავს ,,თანამდებობის პირთა ქონებრივი მდგომარეობისა და საფინანსო დეკლარაციების“ და ,,საჯარო მოსამსახურეთა თავისი და ოჯახის წევრთა შემოსავლებისა ქონებრივი მდგომარეობის დეკლარაციების“ მონაცემების საფუძველზე. ამასთან, თუ დასახელებული პირებისათვის საგადასახადო კანონმდებლობით ქონების გადასახადში გათვალისწინებულია შეღავათი, მაშინ მათ დეკლარაციაში უნდა მიუთითონ აღნიშნულის შესახებ.

6. გადასახადის გადამხდელის მიერ ქონების გადასახადის წლიური დეკლარაცია საგადასახადო ინსპექციას წარედგინება საგადასახადო აღრიცხვის ადგილის მიხედვით, მისი არარსებობის შემთხვევაში – საცხოვრებელი ადგილის მიხედვით, ხოლო ზემოაღნიშნულთა არარსებობის შემთხვევაში – უძრავი ქონების ადგილმდებარეობის მიხედვით.

მაგალითი 1

გიორგის, რომელიც ცხოვრობს ქ. გორში, საკუთრებაში აქვს საცხოვრებელი სახლი და აგარაკი. გიორგის ოჯახი შესდგება 5 წევრისაგან: პენსიონერი დედა, მეუღლე და 2 შვილი. 2006 წლის განმავლობაში გიორგის მეუღლეს, რომელიც პედაგოგია, ხელ-ფასის სახით დაერიცხა და მიიღო 1500 ლარი; დედამ პენსიის სახით მიიღო 280 ლარი; თავად გიორგიმ, რომელიც ადვოკატია, საადვოკატო საქმიანობიდან მიიღო დასაბეგრი შემოსავალი (ერთობლივი შემოსავალი შემცირებული საგადასახადო კოდექსით გათვალისწინებული გამოქვითვებით შეღავათების გარეშე) 31000 ლარი; ამავე წელს გიორგიმ 30000 ლარად გაყიდა აგარაკი, რომელიც 2001 წელს ნაყიდი ჰქონდა 20000 ლარად.

მოცემულ შემთხვევაში, ქონების გადასახადით დაბეგვრის მიზნებისათვის გიორგის ოჯახის შემოსავალი 2006 წლისათვის იქნება 42780 ლარი (1500+ 280+31000+10000). შესაბამისად, ვინაიდან ოჯახის წლიურმა შემოსავალმა გადააჭარბა 40 000 ლარს, აღნიშნული პირი, როგორც ქონების მესაკუთრე, ვალდებულია 2007 წლის 1 მაისამდე ქონების გადასახადის დეკლარაცია წარადგინოს ქ. გორის საგადასახადო ინსპექციაში. ამასთანავე, თუ დასახელებულ ოჯახის სხვა წევრთა საკუთრებაში ირიცხება უძრავი ქონება, მაშინ ისინიც ვალდებულნი არიან 2007 წლის 1 მაისამდე წარადგინონ ქონების გადასახადის დეკლარაციები.

7. თუ ოჯახის ორ და ორზე მეტ წევრს აქვს ამ მუხლის პირველი პუნქტით განსაზღვრული დაბეგვრის ობიექტი, ამ პირთაგან ნებისმიერ სრულწლოვან ფიზიკურ პირს უფლება აქვს წარადგინოს ქონების გადასახადის ერთიანი (საოჯახო) წლიური დეკლარაცია (დანართი №3), რომელშიც აისახება როგორც ამ პირის, ასევე ოჯახის სხვა წევრების დაბეგვრის ობიექტები. ამ შემთხვევაში დეკლარაციის წარმდგენ პირს, ოჯახის სხვა წევრებთან მიმართებით, ქონების გადასახადში საგადასახადო ვალდებულების შესრულების მიზნით ენიჭება გადასახადის გადამხდელის წარმომადგენლის უფლებამოსილება. მოცემულ შემთხვევაში ითვლება, რომ ოჯახის სხვა წევრმაც (წევრებმაც) შეასრულა (შეასრულეს) ქონების გადასახადის მიხედვით საგადასახადო ანგარიშგების ვალდებულება. ამასთანავე, დეკლარაციაზე სავალდებულოა ოჯახის ამ წევრ(ებ)ის ხელის მოწერა.

8. თუ ,,საჯარო სამსახურში ინტერესთა შეუთავსებლობისა და კორუფციის შესახებ“ საქართველოს კანონით გათვალისწინებული თანამდებობის პირის, აგრეთვე ,,საჯარო სამსახურის შესახებ“ საქართველოს კანონით განსაზღვრული საჯარო მოსამსახურის ოჯახის სხვა წევრებს გააჩნიათ ქონების გადასახადით დასაბეგრი დამოუკიდებელი ობიექტი და თანამდებობის პირი (საჯარო მოსამსახურე) გადაწყვეტს, რომ მის მიერ წარდგენილ ქონებრივი მდგომარეობისა და საფინანსო დეკლარაციებს დაბეგვრის მიზნებისათვის მიეცეს ერთიანი საოჯახოს სტატუსი, მაშინ დეკლარაციაზე სავალდებულოა ოჯახის ამ წევრ(ებ)ის ხელის მოწერა.

9. ამ მუხლით განსაზღვრულ დაბეგვრის ობიექტზე ფიზიკურ პირს უფლება აქვს არ წარადგინოს დეკლარაცია, თუ:

ა) საგადასახადო წლის წინა წელს ფიზიკური პირის ოჯახის შემოსავალები 40 000 ათას ლარს არ აღემატება, აგრეთვე, თუ მას საკუთრებაში არ გააჩნია ამ მუხლით გათვალისწინებული ქონების გადასახადით დაბეგვრის ობიექტი;

ბ) საანგარიშო წლის წინა პერიოდის მიხედვით ქონების გადასახადის დეკლარაცია წარდგენილია ან დარიცხულია საგადასახადო ორგანოს მიერ და მომდევნო საანგარიშო პერიოდების მიხედვით არ ხდება დაბეგვრის ობიექტის რაოდენობრივი და ხარისხობრივი ცვლილება. ამ შემთხვევაში ითვლება, რომ გადასახადის გადამხდელმა განახორციელა საგადასახადო ანგარიშგება, ხოლო საგადასახადო ორგანომ გადამხდელს წარუდგინა ,,საგადასახადო მოთხოვნა“, რომლის მიხედვითაც საგადასახადო ვალდებულება შესაბამისი პერიოდის მიხედვით ბოლო დეკლარირებულის (დარიცხულის) ტოლია. ამასთანავე, თუ დეკლარირება შემდგომში განხორციელდება აღნიშნული პერიოდების მიხედვით, იგი ჩაითვლება შესწორებულ დეკლარაციად.

10. საგადასახადო ინსპექცია, ფიზიკური პირის მიერ ამ მუხლის მე-5 პუნქტში ასახული მონაცემების საფუძველზე გაიანგარიშებს და საგადასახადო წლის 1 ივლისამდე გადასახადის გადამხდელს წარუდგენს ,,საგადასახადო მოთხოვნას“ ქონების გადასახადის მიხედვით დარიცხული საგადასახადო ვალდებულების შესახებ.

11. თუ ქონების გადასახადის გადამხდელი ფლობს ქონებას, რომელიც განთავსებულია ადგილობრივი თვითმმართველობის რამდენიმე სუბიექტის ტერიტორიაზე, მაშინ გადასახადის გადამხდელის მიერ ქონების გადასახადის დეკლარირება და გადახდა ხდება საგადასახადო აღრიცხვის ადგილის მიხედვით, მისი არარსებობის შემთხვევაში – საცხოვრებელი ადგილის მიხედვით, ხოლო ზემოაღნიშნულთა არარსებობის შემთხვევაში დასაბეგრი ქონების ადგილმდებარეობის მიხედვით. ასეთ შემთხვევაში, საგადასახადო ინსპექცია დასაბეგრი ქონების ადგილმდებარეობის მიხედვით ბიუჯეტის კუთვნილი თანხის გათვალისწინებით განახორციე-ლებს დასაბეგრ ობიექტზე ქონების გადასახადის გაანგარიშებას და მის გადახდევინებას.

მაგალითი 2

ფიზიკურ პირს, რომლის საცხოვრებელი ადგილი ქ. ბათუმია, საკუთრებაში გააჩნია უძრავი ქონება როგორც ქ.ბათუმში, ასევე ქ. ქუთაისსა და ქ. თბილისში. პირის ოჯახის წევრთა შემოსავალმა 2006 წელს 40.0 ათას ლარს გადააჭარბა.

მოცემულ შემთხვევაში, ფიზიკური პირი ვალდებულია ქ. ბათუმის საგადასახადო ინსპექციაში 2007 წლის 1 მაისამდე წარადგინოს ქონების გადასახადის წლიური დეკლარაცია. დეკლარაციაში უნდა აისახოს აგრეთვე ქ. ქუთაისის და ქ.თბილისის ტერიტორიაზე პირის საკუთრებაში არსებულ ქონებაზე მონაცემები. ამასთან, ბათუმის საგადასახადო ინსპექცია ვალდებულია წარდგენილი მონაცემების საფუძველზე გაიანგარიშოს და სამივე ბიუჯეტის სასარგებლოდ (იგულისხმება ქ. ბათუმის, ქ. ქუთაისის და ქ. თბილისის ადგილობრივი ბიუჯეტები) განახორციელოს ქონების გადასახადის გადახდევინება.

მაგალითი 3

არარეზიდენტ ფიზიკურ პირს, რომლის საცხოვრებელ ადგილს ქ. მოსკოვი წარმოადგენს, საკუთრებაში გააჩნია უძრავი ქონება ქ. ბათუმში.

მოცემულ შემთხვევაში, აღნიშნული პირი ვალდებულია ქონების გადასახადის წლიური დეკლარაცია წარადგინოს საქართველოს ტერიტორიაზე არარეზიდენტი ფიზიკური პირის საკუთრებაში არსებული უძრავი ქონების ადგილმდებარეობის მიხედვით, ქ. ბათუმის საგადასახადო ინსპექციაში.

მაგალითი 4

მეწარმე ფიზიკური პირი საგადასახადო აღრიცხვაზე იმყოფება ქ. რუსთავში. მისი ოჯახის წლიურმა შემოსავალმა 2006 წელს შეადგინა 41 ათასი ლარი. აღნიშნულ პირს საკუთრებაში აქვს (გარდა ეკონომიკური საქმიანობისათვის გამოყენებული უძრავი ქონებისა) უძრავი ქონება ქ. თბილისსა და ქ. რუსთავში.

მოცემულ შემთხვევაში, მეწარმე ფიზიკური პირი ვალდებულია საგადასახადო აღრიცხვის მიხედვით ქ. რუსთავის საგადასახადო ინსპექციაში 2007 წლის 1 მაისამდე წარადგინოს ქონების გადასახადის წლიური დეკლარაცია, რომელშიც უნდა აისახოს ქ. რუსთავის და ქ. თბილისის ტერიტორიაზე ამ პირის საკუთრებაში არსებული უძრავი ქონების მონაცემები. თავის მხრივ, აღნიშნულის საფუძველზე ქ. რუსთავის საგადასახადო ინსპექცია როგორც ქ. რუსთავის, ისე ქ. თბილისის ბიუჯეტების სასარგებლოდ განახორციელებს გადამხდელის მიერ ქონების გადასახადის გადახდევინებას.

12. ფიზიკური პირი, უძრავ ქონებაზე (გარდა ეკონომიკური საქმიანობისათვის გამოყენებული უძრავი ქონებისა) ქონების გადასახადს იხდის არა უგვიანეს საგადასახადო წლის 15 ნოემბრისა.

13. თუ გადასახადით დასაბეგრი უძრავი ქონება (შენობა-ნაგებობები ან მათი ნაწილი) შეძენილი, რეალიზებული (გასხვისებული ან განადგურებული) ან შეძენილი და რეალიზებული (გასხვისებული ან განადგურებული) იქნა კალენდარული წლის დაწყების შემდეგ, ამ წელს საგადასახადო პერიოდი ამ ქონებაზე განისაზღვრება გადამხდელის საკუთრებაში ქონების ყოფნის დროის პროპორციულად. ამასთან, თუ ქონება შეძენილია თვის პირველ ნახევარში ან რეალიზებულია თვის მეორე ნახევარში, მაშინ გადასახადის გაანგარიშებისას შეძენის და რეალიზების თვეები ჩაითვლება სრულ თვეებად.

მაგალითი 5

ფიზიკურმა პირმა მის საკუთრებაში მყოფი უძრავი ქონება (საცხოვრებელი სახლი) გაასხვისა 2007 წლის 12 თებერვალს და ამავე წლის 18 აპრილს შეიძინა სხვა ბინა.

მოცემულ შემთხვევაში აღნიშნულ პირს, როგორც უძრავი ქონების გადასახადის გადამხდელს, 2007 წლის 1 მაისამდე საგადასახადო ორგანოში წარსადგენი დეკლარაციის მიხედვით, ქონების გადასახადი გასხვისებულ საცხოვრებელ სახლზე გადახდება ერთ თვეზე – იანვარზე გაანგარიშებით, ხოლო შეძენილ ქონებაზე – 8 თვეზე (მაისი-დეკემბერი) გაანგარიშებით.

საქართველოში

საქართველოში  598 419 416

598 419 416 თბილისი, ალ.ყაზბეგის №47 (მეტრო დელისი)

თბილისი, გურამიშვილის N23 ა (მეტრო ღრმაღელე)

იტალიაში ქართველი ოპერატორი

იტალიაში ქართველი ოპერატორი  351 5 47 00 47

351 5 47 00 47 Italia, Bari, Piazza Nicola Balenzano, 12 A